新集装箱船潮:2023-24年交付量破纪录

日期:02-23 属于:新闻资讯

航运业遵循一个由来已久的传统:当船东获得异常高的利润时,他们会订购大量新船。当这些新造船由船厂交付时,它会扼杀船东的利润。

一个多世纪以来,这种繁荣与萧条的行为一直是家常便饭。正如伦敦船舶经纪人 JC Gould, Angier & Co. 在 1894 年所写:“船东的慈善事业显然是取之不竭的。订购的吨位保证了低运费的长期持续。”

集装箱行业在 2021-22 年经历了航运史上最赚钱的两年。恰逢其时,船东订购了比以往更多的新集装箱船。即使是现在,随着运费的下跌,他们仍在订购更多。

“ 在需求停滞之际,大量新的大型集装箱船将下水,”Alphaliner 在周二的一份报告中警告说。“市场可能难以消化所有这些新船。”

据 Alphaliner 航运分析师 Stefan Verberckmoes 称,集装箱船订单目前为 710 万个 20 英尺当量单位。上一个峰值是 2008 年的 660 万标准箱。当时,订单吨位总计占水上船队运力的 60%。

Alphaliner 指出,从那时起,全球船队增加了一倍多,因此目前的订单——以绝对容量计算的记录——“仅”占现有吨位的 30%。

2023-24 年创纪录的新船交付量

Verberckmoes 表示,大部分订单吨位将在未来两年交付:2023 年交付 234 万标准箱,2024 年交付 283 万标准箱,而 2021 年和 2022 年均约为 110 万标准箱。

注:目前订单仅延伸至 2026 年初 (*) 2026 年的低值不是预测(图表:Alphaliner)

即将到来的交付规模是前所未有的。Clarksons 的历史交付数据显示,2001-20 年船队年均增长量为 970,000 标准箱。2023-24 年的交付量将是平均水平的 2.6 倍。

根据 Clarksons 的数据,2014 年的单年年度增长记录为 170 万标准箱,远低于未来的水平。

与此同时,目前的订单继续增长。新订单青睐双燃料吨位,既可以燃烧传统船用船用燃料,也可以燃烧液化天然气或甲醇。Alphaliner 数据显示,29% 的订单容量是双燃料。

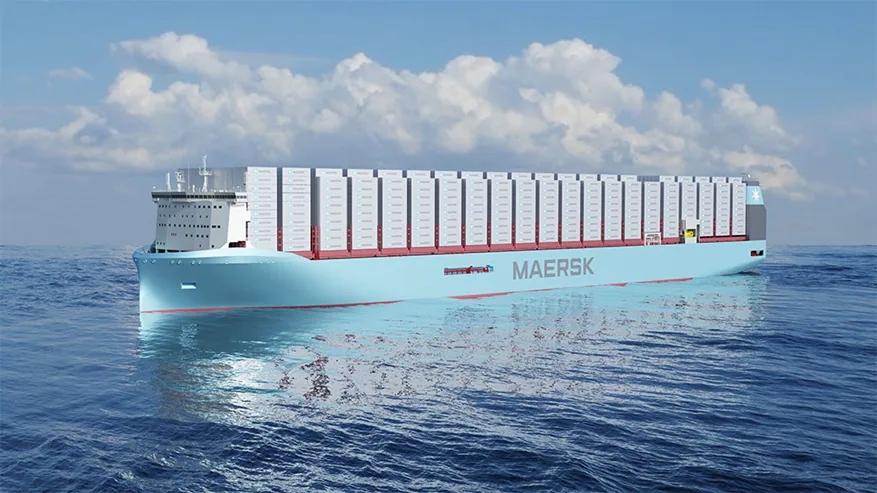

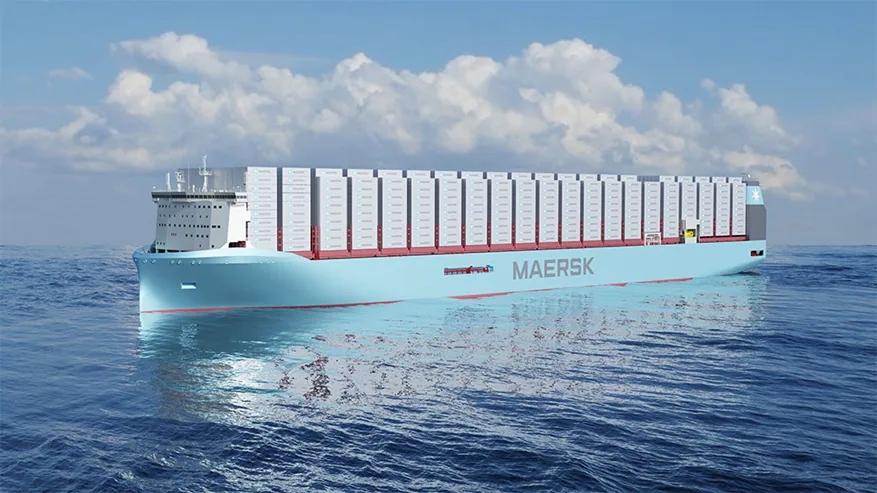

马士基甲醇动力新造船的艺术家渲染图(照片:马士基)

马士基周三宣布订购 6 艘 17,000-TEU 新造船,这些船可以使用传统燃料或绿色甲醇。全部为 2025 年交付。新订单使马士基的甲醇燃料订单达到 19 艘 17,000-TEU 船只。

Alphaliner 表示,据报道,MSC 即将达成 12 艘可燃烧液化天然气的 16,000-TEU 新造船的交易;阳明正在招标至少五艘具有液化天然气燃料能力的 15,000-TEU 船;马士基正在研究另外一系列可以使用甲醇的 2,500-TEU 船舶;中远正在考虑订购 6 艘甲醇动力 23,000-TEU 船和 9 艘传统 15,000-TEU 船。

现存船舶与服役船舶

Alphaliner 写道:“对于市场能否吸收这一点,目前还没有定论。”

马士基首席执行官 Soren Skou 在其公司 2022 年第二季度的季度电话会议上解决了这个问题。“在我们看来,在集装箱航运中重要的不是有多少艘船,”他解释道。“重要的是,与我们的需求相比,我们在网络中部署了多少容量。

“如果回到 2020 年,第二季度需求急剧下降 15%。但[货运]价格保持不变,因为所有网络都调整了不需要的运力和闲置吨位。当然,展望未来,这也将是我们的理念。我们将提供客户所需的运力,但除非有需求,否则我们不会发挥所有运力。

“这就是我对这个行业的看法,假设每个人都继续按照他们今天的方式运营他们的网络,”Skou 说。“我认为没有理由认为人们会做一些不同的事情。”

“有些不同”正是上一次大衰退中发生的事情。继 2014 年大量新船交付后,集装箱行业在 2015-16 年陷入价格战,导致韩进海运破产。

“刮油慢蒸”

德鲁里在周二的一份报告中写道:“[承运人]接下来要做的事情将在很大程度上决定他们能保留多少超级周期的收益。”

“这里的失败将意味着该行业注定要回到大流行前的低利润趋势。”

承运人“面临着巨大的挑战,要驯服他们可以控制的一件事:供应,”德鲁里说。“问题是有很多。”

如果承运人闲置吨位以弥补未来几年的需求疲软,则拥有的闲置船舶仍将产生资本成本,而闲置的包租船舶仍将产生租赁费用。

抵消这种影响的一种方法是承运人报废旧船。由于运费太高,2021-22 年几乎没有集装箱船报废。德鲁里预测,承运商 “将尽快从市场上卸载尽可能多的老旧、污染更严重的船舶”。“我们的基本预测包括为 2023 年接近创纪录水平的拆除做好准备。”

但 Alphaliner 表示,“‘可拆解’船只的数量不太可能足以抵消供需失衡。最肯定的是,较年轻的血管可能也需要被烧毁,以减轻疼痛。”

承运人还可以降低航行速度,这将降低燃料成本、减少排放并消除有效供应。Skou 估计,环境法规驱动的慢速航行可能会在中期使全球船队运力减少 5%-15%。

即将到期的租约将为新造船腾出空间

海运承运人的另一个重要杠杆:他们可以让现有租约到期以抵消新船的交付。

Alphaliner 指出,56% 的订单运力将由前五名航运集团之一拥有或租用:地中海航运、马士基、达飞轮船、中远和赫伯罗特。

该公司的数据还显示,排名前 10 位的承运商目前运营的包租吨位明显多于订单吨位。这应该允许承运人在租约到期时为新命名的船舶腾出空间。

根据 Alphaliner 数据,MSC 目前有 250 万个标准箱的包租,比订单多出 68%。CMA CGM 租用了 180 万标准箱的运力,是其订单量的 2.5 倍。中远的租船量是其订单的两倍多。ONE 现在的特许经营吨位比其在造船厂的在建吨位多 72%,Zim(纽约证券交易所代码:ZIM)多 17%。

(图表:基于 Alphaliner 数据的 American Shipper)

总的来说,德鲁里乐观地表示,当新造船的浪潮袭来时,承运人可以使用各种策略来避免全军覆没。

它说,航运公司正在“进入有控制的衰退期”。“在合并和联盟重组之后,承运人现在比以往任何时候都更有能力应对‘危险’岁月”,并“拉动正确的运力杠杆以确保市场软着陆。”

一个多世纪以来,这种繁荣与萧条的行为一直是家常便饭。正如伦敦船舶经纪人 JC Gould, Angier & Co. 在 1894 年所写:“船东的慈善事业显然是取之不竭的。订购的吨位保证了低运费的长期持续。”

集装箱行业在 2021-22 年经历了航运史上最赚钱的两年。恰逢其时,船东订购了比以往更多的新集装箱船。即使是现在,随着运费的下跌,他们仍在订购更多。

“ 在需求停滞之际,大量新的大型集装箱船将下水,”Alphaliner 在周二的一份报告中警告说。“市场可能难以消化所有这些新船。”

据 Alphaliner 航运分析师 Stefan Verberckmoes 称,集装箱船订单目前为 710 万个 20 英尺当量单位。上一个峰值是 2008 年的 660 万标准箱。当时,订单吨位总计占水上船队运力的 60%。

Alphaliner 指出,从那时起,全球船队增加了一倍多,因此目前的订单——以绝对容量计算的记录——“仅”占现有吨位的 30%。

2023-24 年创纪录的新船交付量

Verberckmoes 表示,大部分订单吨位将在未来两年交付:2023 年交付 234 万标准箱,2024 年交付 283 万标准箱,而 2021 年和 2022 年均约为 110 万标准箱。

注:目前订单仅延伸至 2026 年初 (*) 2026 年的低值不是预测(图表:Alphaliner)

即将到来的交付规模是前所未有的。Clarksons 的历史交付数据显示,2001-20 年船队年均增长量为 970,000 标准箱。2023-24 年的交付量将是平均水平的 2.6 倍。

根据 Clarksons 的数据,2014 年的单年年度增长记录为 170 万标准箱,远低于未来的水平。

与此同时,目前的订单继续增长。新订单青睐双燃料吨位,既可以燃烧传统船用船用燃料,也可以燃烧液化天然气或甲醇。Alphaliner 数据显示,29% 的订单容量是双燃料。

马士基甲醇动力新造船的艺术家渲染图(照片:马士基)

马士基周三宣布订购 6 艘 17,000-TEU 新造船,这些船可以使用传统燃料或绿色甲醇。全部为 2025 年交付。新订单使马士基的甲醇燃料订单达到 19 艘 17,000-TEU 船只。

Alphaliner 表示,据报道,MSC 即将达成 12 艘可燃烧液化天然气的 16,000-TEU 新造船的交易;阳明正在招标至少五艘具有液化天然气燃料能力的 15,000-TEU 船;马士基正在研究另外一系列可以使用甲醇的 2,500-TEU 船舶;中远正在考虑订购 6 艘甲醇动力 23,000-TEU 船和 9 艘传统 15,000-TEU 船。

现存船舶与服役船舶

Alphaliner 写道:“对于市场能否吸收这一点,目前还没有定论。”

马士基首席执行官 Soren Skou 在其公司 2022 年第二季度的季度电话会议上解决了这个问题。“在我们看来,在集装箱航运中重要的不是有多少艘船,”他解释道。“重要的是,与我们的需求相比,我们在网络中部署了多少容量。

“如果回到 2020 年,第二季度需求急剧下降 15%。但[货运]价格保持不变,因为所有网络都调整了不需要的运力和闲置吨位。当然,展望未来,这也将是我们的理念。我们将提供客户所需的运力,但除非有需求,否则我们不会发挥所有运力。

“这就是我对这个行业的看法,假设每个人都继续按照他们今天的方式运营他们的网络,”Skou 说。“我认为没有理由认为人们会做一些不同的事情。”

“有些不同”正是上一次大衰退中发生的事情。继 2014 年大量新船交付后,集装箱行业在 2015-16 年陷入价格战,导致韩进海运破产。

“刮油慢蒸”

德鲁里在周二的一份报告中写道:“[承运人]接下来要做的事情将在很大程度上决定他们能保留多少超级周期的收益。”

“这里的失败将意味着该行业注定要回到大流行前的低利润趋势。”

承运人“面临着巨大的挑战,要驯服他们可以控制的一件事:供应,”德鲁里说。“问题是有很多。”

如果承运人闲置吨位以弥补未来几年的需求疲软,则拥有的闲置船舶仍将产生资本成本,而闲置的包租船舶仍将产生租赁费用。

抵消这种影响的一种方法是承运人报废旧船。由于运费太高,2021-22 年几乎没有集装箱船报废。德鲁里预测,承运商 “将尽快从市场上卸载尽可能多的老旧、污染更严重的船舶”。“我们的基本预测包括为 2023 年接近创纪录水平的拆除做好准备。”

但 Alphaliner 表示,“‘可拆解’船只的数量不太可能足以抵消供需失衡。最肯定的是,较年轻的血管可能也需要被烧毁,以减轻疼痛。”

承运人还可以降低航行速度,这将降低燃料成本、减少排放并消除有效供应。Skou 估计,环境法规驱动的慢速航行可能会在中期使全球船队运力减少 5%-15%。

即将到期的租约将为新造船腾出空间

海运承运人的另一个重要杠杆:他们可以让现有租约到期以抵消新船的交付。

Alphaliner 指出,56% 的订单运力将由前五名航运集团之一拥有或租用:地中海航运、马士基、达飞轮船、中远和赫伯罗特。

该公司的数据还显示,排名前 10 位的承运商目前运营的包租吨位明显多于订单吨位。这应该允许承运人在租约到期时为新命名的船舶腾出空间。

根据 Alphaliner 数据,MSC 目前有 250 万个标准箱的包租,比订单多出 68%。CMA CGM 租用了 180 万标准箱的运力,是其订单量的 2.5 倍。中远的租船量是其订单的两倍多。ONE 现在的特许经营吨位比其在造船厂的在建吨位多 72%,Zim(纽约证券交易所代码:ZIM)多 17%。

(图表:基于 Alphaliner 数据的 American Shipper)

总的来说,德鲁里乐观地表示,当新造船的浪潮袭来时,承运人可以使用各种策略来避免全军覆没。

它说,航运公司正在“进入有控制的衰退期”。“在合并和联盟重组之后,承运人现在比以往任何时候都更有能力应对‘危险’岁月”,并“拉动正确的运力杠杆以确保市场软着陆。”

下一新闻:没有了